வங்கியியல் - மைய வங்கி : கடன் கட்டுப்பாட்டு முறைகள் | 12th Economics : Chapter 6 : Banking

12ஆம் வகுப்பு பொருளாதாரம் : அத்தியாயம் 6 : வங்கியியல்

மைய வங்கி : கடன் கட்டுப்பாட்டு முறைகள்

கடன் கட்டுப்பாட்டு முறைகள் (Methods of Credit Control)

I. கடன் அளவுக் கட்டுப்பாடு முறைகள் (Quantitative Methods of Credit Control)

1. வங்கி விகிதக் கொள்கை (Bank Rate Policy)

வங்கி விகிதக் கொள்கை என்பது தள்ளுபடி விகித கொள்கை (Discount Rate Policy) என்றும் அழைக்கப்படுகிறது. மைய வங்கியானது எந்த விகிதத்தில் முதல்நிலை மாற்றுச் சீட்டுகள் மற்றும் பிணையங்கள் தள்ளுபடி செய்கிறது என்பதே வங்கி விகித கொள்கை என்பதாகும். மைய வங்கியானது, பணவீக்க காலத்தில் வங்கி விகிதம் அதாவது மைய வங்கியின் தள்ளுபடி விகிதம் அதிகரிக்கப்படுவதால் நடப்பு வட்டி விகிதம் அதிகரிக்கப்பட்டு கடன் அளவு குறைக்கப்படுகிறது. மாறாக, பணவாட்ட காலத்தில் எதிர்மறையாக வங்கி தள்ளுபடி விகிதம் குறைக்கப்படுகிறது. இது நடப்பு சந்தை வட்டி விகிதத்தை குறைக்கும். இதனால் உந்தப்பட்டு நிறைய கடன்கள் உருவாகும். இதனால் கடன் பண அளி;ப்பு அதிகரித்து பணவாட்டம் சரிசெய்யப்படும்.

2. வெளிச்சந்தை நடவடிக்கைகள் (Open Market Operations)

ஒரு குறுகிய அளவில் பார்க்கும்பொழுது, மைய வங்கியானது பொதுச் சந்தையில் அரசின் கடன் பத்திரங்களை வெளியிடுவதும் திரும்பப்பெறுவதும் வெளிச்சந்தை நடவடிக்கைகள் எனப்படுகின்றது.

சற்று விரிவாக பார்க்கும்பொழுது, மைய வங்கி அரசின் கடன் பத்திரங்களை மட்டுமல்லாமல் தனியார் நிறுவனங்களின் தகுதி படைத்த பத்திரங்களையும் விற்பனை செய்வதும், திரும்பப் பெறுவதும் ஆகும். வணிக வங்கிகளும், தனி நபர்களும் வெளியிடும் கடன் பத்திரங்களை வாங்கும்பொழுது, பொருளாதாரத்தில் சுழற்சியில் உள்ள பணமும், கடன் பணமும் குறையும், இதனால் பணவீக்கம் கட்டுப்படுத்தப்படும். மாறாக, பணவாட்ட காலத்தில், முன்னர் வெளியிடப்பெற்ற கடன் பத்திரங்களை திரும்ப பெற்றுக்கொள்ளும்பொழுது வணிக வங்கிகளிடமும் பொதுமக்களிடமும் ரொக்கம் மற்றும் கடன் பணத்தின் அளவு அதிகரிக்கும்.

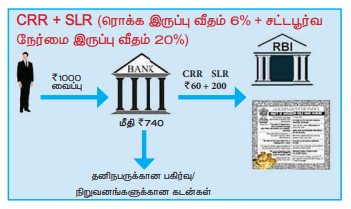

3. மாறும் ரொக்க இருப்பு விகிதம் (Variable Cash Reserve Ratio)

அ) ரொக்க இருப்பு விகிதம்: வணிக வங்கிகளிடம் வந்து சேரும் கேட்பு மற்றும் கால வைப்புகளில் ஒரு குறிப்பிட்ட சதவிகிதத்தை அவைகள் மைய வங்கியில் இருப்பாக வைக்க வேண்டும். இது மைய வங்கி சட்டத்தின்படி பின்பற்ற வேண்டியது ஆகும். இதுவே, ரொக்க இருப்பு விகிதம் எனப்படுகிறது. ரொக்க இருப்பு விகிதத்திற்கும் வணிக வங்கிகள் வழங்கும் கடன் அளவிற்கும் எதிர்மறை தொடர்பு உள்ளது. வணிக வங்கிகளிடம் கூடுதலான பணம் உள்ள சூழ்நிலையில் அவைகள் தேவைக்கு அதிகமான கடன் பணத்தை உருவாக்க வாய்ப்பிருக்கிறது. இது பொருளாதாரத்தில் விரும்பத் தகாத விளைவுகளை ஏற்படுத்தும். ஆகவே மைய வங்கி தனது அதிகாரமான ரொக்க இருப்பு விகிதத்தை உயர்த்துவதன் மூலம், வணிக வங்கிகளின் கடன் அளவை கட்டுப்படுத்துகிறது.

பணவாட்டத்திற்குப் பின் பொருளாதாரம் மீட்சி பெற அதிக கடன் தேவைப்படுகிறது. அச்சமயத்தில் பண அளிப்பு குறைவாக இருக்கும். மைய வங்கி இவ்விகிதத்தை குறைப்பதன் மூலம், வணிக வங்கிகள் குறைவான இருப்பை மட்டுமே வைத்துக்கொண்டு கூடுதலான தொகையை கடன் பணமாக அளிக்க இயலும். ரொக்க இருப்பு விகிதம் அதிகமாக இருந்தால் வணிக வங்கிகளின் கடன் உற்பத்தி குறைவாகவும், ரொக்க இருப்பு விகிதம் குறைவாக இருந்தால் கடன் உற்பத்தி அதிகமாகவும் இருக்கும்.

மாறும் ரொக்க இருப்பு விகிதம் என்பது பணவியல் கொள்கையின் ஒரு கருவி இதனை முதன்முதலாக கீன்ஸ் பரிந்துரைத்தார் அமெரிக்க மைய வங்கியான பெடரல் ரிசர்வ் சிஸ்டம் (Federal Reserve System)முதன் முதலில் இதை அமல்படுத்தியது.

ஆ) சட்டபூர்வ நீர்மை விகிதம்: சட்டபூர்வ விகிதமான இதில், வங்கிகள் தன்னகத்தே எப்பொழுதும் வைத்திருக்க வேண்டிய ரொக்கம், தங்கம், மற்றும் ஒப்புதல் பெற்ற பத்திரங்கள் உள்ளடக்கிய நீர்மை தன்மை கொண்ட சொத்துக்கள் ஆகும். இது கேட்பு வைப்பு மற்றும் கால வைப்பு போன்ற வங்கியின் பொறுப்புக்களின் ஒரு குறிப்பிட்ட சதவிகித அளவிற்கு இருக்க வேண்டும்.

II. கடன் தன்மைக் கட்டுப்பாட்டு முறைகள்

கடன் தன்மை கட்டுப்பாட்டுமுறை அல்லது தெரிந்தெடுத்த கடன் கட்டுப்பாட்டு முறைகள் (Selective Credit Control Methods) என்பது தெரிந்தெடுத்த துறைகளில், தொழில்கள், வணிகங்கள் அல்லது பயன்களில் மட்டும் கடன் கட்டுப்பாட்டினை கொண்டு வருவது ஆகும். இம்முறைகளில் கீழ்க்கண்டவை அதிக அளவில் பயன்படுத்தப்படுகின்றன.

1. கடன் பங்கீடு,

2. நேரடி நடவடிக்கைகள்,

3. நெறிமுறை தூண்டல்,

4. விளம்பரப்படுத்துதுல்,

5. நுகர்வோர் கடனை முறைப்படுத்தல், மற்றும்

6. ஈட்டுக் கடன்களில் விளிம்பு நிலையை தொகையை மாற்றுதல் ஆகியன கடன் தன்மை கட்டுப்பாட்டு முறைகள் ஆகும்.

1. கடன் பங்கீடு (Rationing of Credit)

இது ஒரு பழமையான கடன் கட்டுப்பாட்டு முறையாகும். முதன்முறையாக பதினெட்டாம் நூற்றாண்டில் இங்கிலாந்தின் மையவங்கியான இங்கிலாந்து வங்கியில் (Bank of England) இம்முறை பயன்படுத்தப்பட்டது. வணிக வங்கிகள் வழங்கும் கடன்கள் பல்வேறு நோக்கங்களுக்காக வழங்கப்படுகிறது. நாட்டின் பண அளிப்புச் சூழ்நிலைகளுக்கு ஏற்ப அக் கடன் நோக்கங்களைப் பட்டியலிட்டு வரையறை செய்வதன் மூலம் கடன் கட்டுப்பாட்டினை ஏற்படுத்துவது ஆகும். இதில் பின்வரும் இருவகைகள் உள்ளன: மாறும் தொகுப்பு வரையறை (Variable Portfolio Ceiling) மற்றும் மாறும் மூலதன சொத்து விகிதம் (Variable Capital-Asset Ratio)

அ) மாறும் தொகுப்பு வரையறை: இதில் ஒவ்வொரு வணிக வங்கியும் எவ்வளவு அதிகபட்ச கடன் மற்றும் முன்பணம் கொடுக்கலாம் என்பதனை மைய வங்கி வரையறுப்பது ஆகும்.

ஆ) மாறும் மூலதன-சொத்து விகிதம்: இது வணிக வங்கிகள் தங்களது சொத்து மதிப்பில் எந்த அளவு மூலதனமாக வைத்துக்கொள்ளலாம் என்பதனை மைய வங்கி வரையறை செய்வது ஆகும்.

2. நேரடி நடவடிக்கைகள் (Direct Actions)

நேரடி நடவடிக்கைள் என்பது பின்வருவனவற்றை உள்ளடக்கியது ஆகும்:

அ) வணிக வங்கிகள் தள்ளுபடிக்காக கொண்டுவரும் மாற்றுச் சீட்டு உள்ளிட்ட அனைத்து பிணையங்களையும் ஒட்டுமொத்தமாக மைய வங்கி மறுப்பது ஆகும். இதன் மூலம் வணிக வங்கிகள் வழங்கும் கடன் அளவு கட்டுப்படுத்தப்படும்.

ஆ) மூலதனம் மற்றும் இருப்புக்களைத்தாண்டி மொத்தக் கடனளைவை கொண்டுள்ள வணிக வங்கிக்கு வேண்டப்படும் நிதி ஒதுக்கீட்டினை மைய வங்கி மறுப்பது ஆகும்.

இ) அனுமதிக்கப்பட்ட அளவைத் தாண்டி மைய வங்கியில் கடன் பெறும் வணிக வங்கிகளுக்கு இயல்பான வட்டியுடன் அபராத வட்டி விகிதத்தை விதிப்பது ஆகும்.

3. நெறிமுறைத் தூண்டல் (Moral Suasion)

வணிக வங்கிகளின் கடன் அளவை கட்டுப்படுத்த மைய வங்கி அடிக்கடி கையாளும் ஒரு முறையாகும். இம்முறையின்கீழ், அறிவுரைகளையும் வேண்டுகோளையும் வைப்பதன் மூலம் வணிக நெறிமுறையினைப் போதித்து வணிக வங்கிகள் வழங்கும் கடன்களைக் கட்டுப்படுத்துகிறது.

4. விளம்பரப்படுத்தல் (Publicity)

மைய வங்கி தனது கடன் வழங்கும் கொள்கைகளை பொதுமக்களிடம் விளம்பரப்படுத்துவதன் மூலம் கடன் அளவை கட்டுப்படுத்துவது ஆகும். ஆனால், இம்முறையின் வெற்றி மைய வங்கியால் எந்த அளவுக்கு மக்களிடம் பொதுக்கருத்தினை ஏற்படுத்த முடிகிறது என்பதைப் பொறுத்து அமையும்.

5. நுகர்வோர் கடனை நெறிப்படுத்தல் (Regulation of Consumer Credit)

தவணைமுறைக் கொள்முதல் போன்றவற்றில் நுகர்வோர் செலுத்தும் தவணைத் தொகையை அதிகப்படுத்துதல், தவணைகளின் எண்ணிக்கையைக் குறைப்பதன் மூலம் நுகர்வோர் கடன் வாங்குவதை குறைப்பது ஆகும்.

6. ஈட்டுக் கடன்கள் மீதான விளிம்பு தொகை தேவையை மாற்றுதல் (Changes in the Margin Requirement on Security Loans)

பெரும்பாலான நாடுகளில் நடைமுறையில் இருந்தாலும், இம்முறை அமெரிக்காவில் பெருமளவுக்குப் பயன்படுத்தப்பட்டு வருகிறது. அந்நாட்டின் மையவங்கியான அமெரிக்க பெடரல் ரிசர்வ் சிஸ்டத்தின் இயக்குநர் குழு ஈட்டுக் கடன்களின் விளிம்புநிலை தொகை தேவையை மாற்றியமைக்கும் அதிகாரத்தை கொண்டுள்ளது. இந்த அதிகாரம், அமெரிக்காவின் 1934-ஆம் ஆண்டு பிணைய பரிவர்த்த னை சட்டத்தின் (Securities Exchange Act, 1934) அடிப்படையில் அமைந்துள்ளது. இதன் மூலம் பங்குச்சந்தையில் வாணிபத்தில் ஈடுபடுவதைக் கட்டுப்படுத்த ஏற்படுத்தப்பட்டுள்ளது.

பணத்தின் அளிப்பைக் கட்டுப்படுத்த இந்திய ரிசர்வ் வங்கியால் மேற்கொள்ளப்படும் கருவிகளே ரெபோ விகிதம் மற்றும் மீள்ரெப்போ விகிதங்களாகும். ரெப்போ விகிதம் எப்பொழுதும் மீள்ரெப்போ விகிதத்தை விட அதிகமாகவே இருக்கும்.

ரெப்போ விகிதம் (Repo Rate)

வணிக வங்கிகளுக்கு மைய வங்கி குறுகிய கால கடன் வழங்கும்பொழுது விதிக்கும் வட்டி விகிதமே ரெப்போ விகிதம் எனப்படுகிறது. இவ்வங்கிகளுக்கு நிதிப்பற்றாக்குறை ஏற்படும்பொழுது அவைகள் பத்திரங்களை ஈடாக வைத்து இந்திய ரிசர்வ் வங்கியில் கடன்களை பெறும். அந்நிலையில் விதிக்கப்டும் வட்டி விகிதமே ரெப்பொ விகிதம் எனப்படுகிறது. பணவீக்கத்தை கட்டுப்படுத்த ரெப்பொ விகிதத்தை அதிகரிப்பதன் மூலம் கடன் வாங்குவதற்கான செலவை அதிகபடுத்தி, கடன் வாங்குவதைக் குறைக்கிறது. பணவாட்ட சூழ்நிலையில் ரெப்போ விகிதம் குறைக்கப்பட்டு கடன் வழங்குதல் அதிகரிக்கும்

மீள் ரெப்போ விகிதம் (Reverse Repo Rate)

வணிக வங்கிகளிடமிருந்து வாங்கும் கடனுக்கான இந்திய ரிசர்வ் வங்கி கொடுக்க விரும்பும் வட்டி விகிதமே மீள் ரெப்போ விகிதம் எனப்படுகிறது. மீள் ரெப்போ விகிதத்தை உயர்த்தினால், அது வணிக வங்கிகளுக்கு இலாபகரமான வட்டி விகிதமாகிஅவைகளிடம் உள்ள பணத்தை ரிசர்வ் வங்கியிடம் கொண்டு வந்து சேர்க்கிறது. இதனால் அந்த பணத்திற்கு உயர் பாதுகாப்பு கிடைக்கிறது. இதனால் வணிக வங்கிகள் தனது வாடிக்கையாளருக்கு கடன் கொடுப்பது இயற்கையாகவே வாடிக்கையாளர்களுக்கு வழங்கப்படும் கடனுக்கான வட்டி விகிதத்தை உயர்த்தும்.